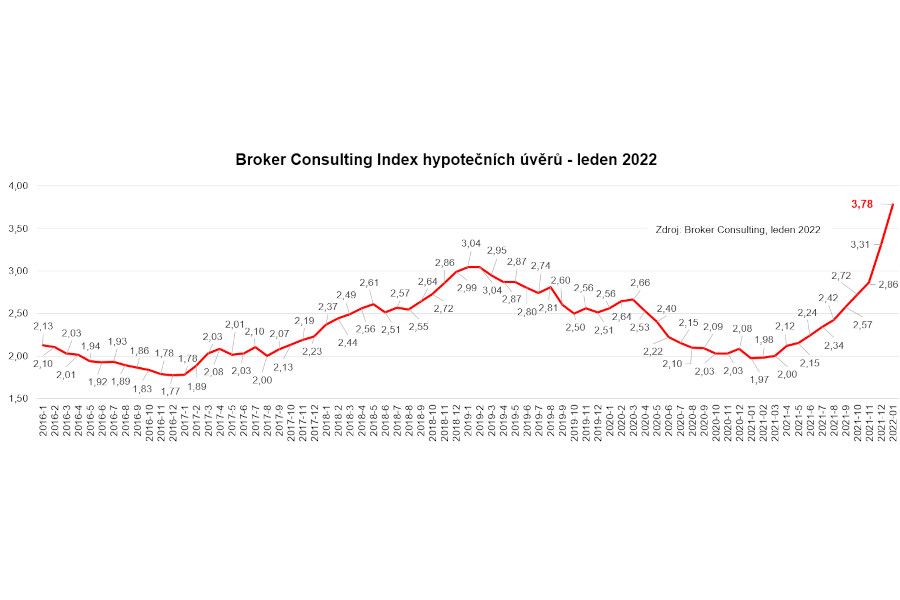

Tempo růstu průměrné úrokové sazby hypotéky v lednu zrychlilo o 0,47 procentního bodu na 3,78 %

První měsíc letošního roku přinesl další výrazné zdražení hypoték. Jak ukázaly lednové výsledky Broker Consulting Indexu hypotečních úvěrů, tempo růstu průměrné úrokové sazby oproti prosinci ještě zrychlilo. Průměrná sazba tak v důsledku výrazného zvyšování základních sazeb ČNB meziměsíčně stoupla o 0,47 procentního bodu na 3,78 %. Tato aktuální hodnota indexu je dosud nejvyšší od doby jeho sledování v roce 2015. Jen pro srovnání, před dvěma lety byla lednová hodnota na úrovni 2,56 % a ve stejném měsíci loni činila pouze 1,97 %.

Vedle úrokových sazeb u hypotečních úvěrů stoupají také ceny nemovitostí a podle odborníků se tento růst pravděpodobně nezastaví ani v nejbližších měsících. Investice do vlastního bydlení je dlouhodobá záležitost, která dává smysl v jakékoli době. Přesto však ti, kteří se již pro vlastní bydlení v minulosti rozhodli, mohou nyní stát před další překážkou v podobě refinancování hypotéky.

„Pokud jde o samotnou úrokovou sazbu, nabízí se otázka, zda je v současné době vhodné uzavírat dlouhodobě oblíbené tříleté a pětileté fixace. Pro klienta, který se změnou podmínek u své hypotéky zaobíral naposledy před třemi lety, je pohled na nynější výši úrokových sazeb velmi nepříjemným překvapením. Nezbývá mu než doufat, že po uplynutí další fixace bude situace příznivější,“ popisuje současný stav Michaela Pudilová, analytička hypotečních úvěrů společnosti Broker Consulting.

V případě, že se majitel hypotéky rozhodne změnit nejen samotnou fixaci, ale i poskytovatele produktu, měl by tak učinit na konci sjednané doby fixace. Podle zákona jde totiž o jeden z mála důvodů, kdy lze úvěr na bydlení splatit zdarma. Jak doplňuje Pudilová, bez poplatku může být úvěr splacený i v případě, že se plátce hypotečního úvěru ocitl v těžké životní situaci, která ovlivňuje jeho schopnost splácení.

Při jiném načasování musí držitel hypotéky vždy předložit vyčíslení původní dlužné částky včetně příslušenství. Banka má totiž právo požadovat úhradu účelně vynaložených nákladů spojených s předčasným splacením úvěru. „Co se ale skrývá pod touto formulací, není přesně definováno. Některé banky tak své náklady vyčíslují v řádu stokorun, u některých jde o desítky či stovky tisíc. Je tedy namístě předem zvážit, zda se tato změna majiteli hypotéky vyplatí,“ upozorňuje Markéta Francová, ředitelka pobočky OK POINT v Kladně. Při refinancování je také vždy nutné splnit účelovost, tedy aby původní úvěr byl poskytnutý na investici do nemovitosti a byl v souladu s metodickými předpisy dané banky.

Zdroj informací

Broker Consulting, a.s. a NejBusiness.cz

Datum

14. února 2022

Přihlášení

Zajímavosti a tiskové zprávy

Půjčka pro podnikatele nabízí velmi atraktivní možnosti

Jednoduchý scénář je za dveřmi, pro nečekané výdaje ve světě podnikání je tu malý úvěr. Ten se obejde bez...

Stát podpoří pěstitele ovoce a zeleniny: Sezónní zaměstnanci v těchto sektorech získají slevu na pojistném a větší časový rozsah dohod

Sezónní zaměstnanci, kteří pracují v ovocnářství a zelinářství, získají slevu 7,1 % na sociálním...

Program turistických voucherů pro Jeseníky přinesl regionu téměř 300 milionů korun

rogram turistických voucherů pro Jeseníky realizovaný Ministerstvem pro místní rozvoj (MMR) ve spolupráci...

SÚIP: V roce 2024 provedl bezmála 19 000 kontrol a udělil pokuty za téměř 470 miliónů

Celkem 18 969 provedených kontrol, 5 595 udělených pokut v celkové výši 468 994 500 korun, ale i 1 934...

První vysokorychlostní trať v ČR „Moravská brána“ je blíže realizaci

První vysokorychlostní trať v České republice uspěla v procesu posouzení vlivů na životní prostředí (EIA)...

Firmy v železničním průmyslu nabízejí stovky pracovních míst pro letošní absolventy technicky zaměřených středních škol

Členské firmy Asociace podniků českého železničního průmyslu - ACRI letos nabízejí stovky pracovních míst,...

Samsung přebírá špičkového globálního výrobce HVAC zařízení FläktGroup

Společnost Samsung Electronics oznámila, že uzavřela dohodu o převzetí veškerých akcií skupiny FläktGroup,...

SGEF reportuje 36% nárůst financování strojů a technologických zařízení

Société Générale Equipment Finance (SGEF), tuzemský lídr nebankovního financování firem a člen Skupiny...

Flexibilních kanceláří v Česku už je přes 172 500 metrů čtverečních. A bude jich více i v regionech

Flexibilní kanceláře v Česku zažívají rekordní růst. Po utlumení poptávky během pandemie sledujeme výrazné...

IROP v roce 2024: 2 409 podpořených projektů a investice za 26,5 miliardy korun

Integrovaný regionální operační program (IROP) v roce 2024 významně podpořil rozvoj regionů napříč všemi...

Pro firmy

Nabídky práce

Názory a komentáře

Peronálie

Trh firem

Veřejné zakázky a poptávky

Certifikace a systémy řízení

Export a nové trhy

Investice a investoři

Investujte do našich projektů

Nákup a prodej firem

Obchod a noví zákaznící

Pojištění

Rozložení rizik

Strategický rozvoj firmy

Trh zaměstnanců

Uč se a vyhraj!

Úvěry a financování

Volné kapacity

Zákony a jiná legislativa

NejBusiness Pro firmy

NejBusiness Clients

NejBusiness Companies and Products

NejBusiness Connection

NejBusiness Consulting

NejBusiness Finance

NejBusiness Help

NejBusiness HR

NejBusiness PR

NejBusiness Risks and Strategy